Xem thêm:

1. Yield là gì?

Yield là thu nhập hoặc lợi tức nhận được từ một khoản đầu tư khi nắm giữ nó, thường là dưới hình thức trả lãi hoặc cổ tức. Yield là một trong những lợi nhuận được tính vào 1 khoản đầu tư, bên cạnh việc lãi/ lỗ khi đóng 1 vị thế. Thông thường, yield sẽ được biểu thị bằng tỷ lệ % hàng năm trên giá trị của khoản đầu tư ban đầu hoặc trên giá trị thị trường hiện tại.

2 tài sản phổ biến nhất liên quan đến yield là cổ phiếu và trái phiếu. Yield của cổ phần thường được tính theo tỷ lệ % của giá cổ phiếu hiện tại của một công ty. Điều đó có nghĩa là một nhà đầu tư nhìn thấy giá trị cổ phiếu tương lai của họ tăng sẽ thấy lợi tức đầu tư cao hơn nếu mức cổ tức không đổi.

Yield trái phiếu có thể được đưa ra theo tỷ lệ % của giá trái phiếu khi được phát hành, tỷ lệ % của giá hiện tại của trái phiếu hoặc ước tính lãi suất trái phiếu sẽ là bao nhiêu nếu được giữ đến ngày đáo hạn.

Vậy trong đầu tư Forex bạn nên quan tâm nhiều hơn đến loại yield nào? Câu trả lời là yield của trái phiếu. Lý do sẽ được chúng tôi giải thích rõ hơn bên dưới.

Yield là 1 khái niệm phổ biến trong đầu tư (Nguồn: Internet)

Xem thêm: Lãi suất trái phiếu chính phủ tại Việt Nam

2. Bond yield và những điều Forex trader cần biết

Bond hay trái phiếu được phát hành bởi một cơ quan, chẳng hạn như chính phủ, thành phố hoặc các công ty đa quốc gia, khi cần vay tiền từ các ngân hàng hoặc cá nhân. Khi bạn sở hữu một trái phiếu chính phủ có hiệu lực, nghĩa là chính phủ đã vay tiền của bạn. Yield của trái phiếu, còn được gọi là lãi suất coupon, là % thanh toán định kì tính trên mệnh giá của trái phiếu.

Giá trái phiếu và lãi suất trái phiếu có mối tương quan nghịch đảo. Khi giá trái phiếu tăng, lãi suất trái phiếu giảm và ngược lại:

Bond yield và những điều Forex trader cần biết (Nguồn: Internet)

Trước tiên, bạn luôn nhớ rằng các mối quan hệ liên thị trường sẽ chi phối hành động giá trên thị trường tiền tệ. Lãi suất trái phiếu thực sự đóng vai trò là một chỉ số tuyệt vời về sức mạnh của thị trường chứng khoán quốc gia, điều này làm tăng nhu cầu đối với đồng tiền quốc gia.

Ví dụ, lãi suất trái phiếu của Hoa Kỳ sẽ đánh giá hiệu suất của thị trường chứng khoán Hoa Kỳ, qua đó phản ánh nhu cầu đối với đồng đô la Mỹ. Nhu cầu trái phiếu thường tăng khi các nhà đầu tư lo ngại về sự an toàn của các khoản đầu tư chứng khoán của mình. Nhu cầu tìm kiếm các tài sản an toàn thúc đẩy giá trái phiếu cao hơn và, nhờ mối quan hệ nghịch đảo trên, đẩy lãi suất trái phiếu xuống.

Khi ngày càng có nhiều nhà đầu tư tránh xa cổ phiếu và các khoản đầu tư rủi ro cao khác, nhu cầu đối với các công cụ ít rủi ro hơn, như trái phiếu của Mỹ và đồng đô la Mỹ trú ẩn an toàn, sẽ đẩy giá của chúng ăng cao hơn.

Như vây, lãi suất trái phiếu chính phủ đóng vai trò là một chỉ số cho định hướng chung của kỳ vọng nền kinh tế và lãi suất của quốc gia.

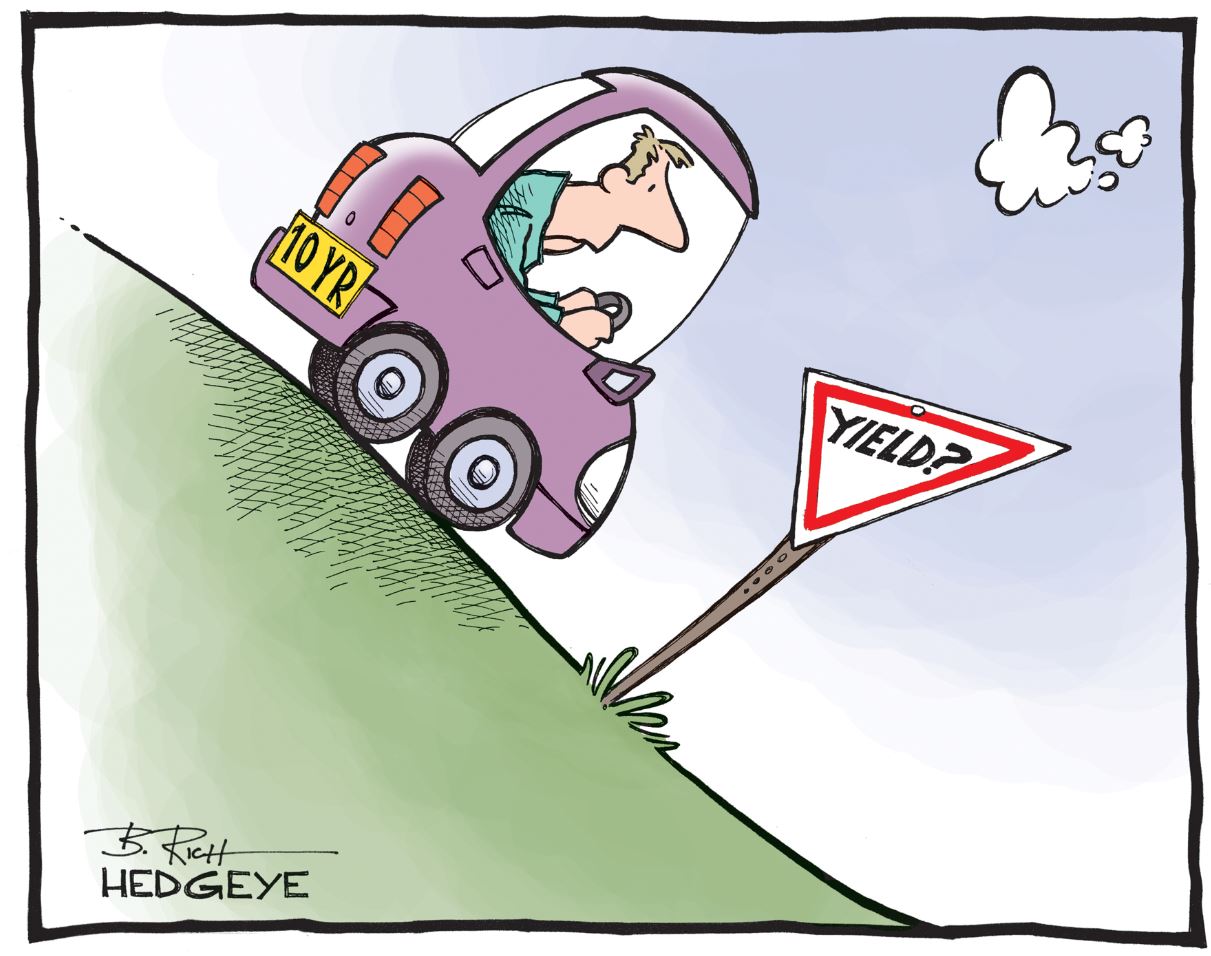

Ví dụ: ở Hoa Kỳ, bạn sẽ tập trung lưu ý trái phiếu kho bạc 10 năm. Khi yield tăng là đồng đô la tăng. Khi yield giảm là đồng đô la giảm.

Điều quan trọng là phải biết động lực cơ bản của lý do tại sao lãi suất trái phiếu tăng hay giảm. Điều này có thể dựa trên kỳ vọng lãi suất HOẶC nó có thể dựa trên sự không chắc chắn của thị trường và tìm tài sản an toàn hơn so với các tài sản rủi ro như cổ phiếu.

Điều này thì liên quan gì đến thị trường forex? Đừng vội, câu trả lời sẽ ở phần tiếp theo. Hãy nhớ lại rằng một trong những mục tiêu của chúng ta trong giao dịch ngoại hối (ngoài việc thu được nhiều pips!), là kết hợp một loại tiền tệ mạnh với một đồng tiền yếu bằng cách trước tiên so sánh các nền kinh tế tương ứng của họ. Vậy, làm thế nào chúng ta có thể sử dụng lãi suất trái phiếu của 2 quốc gia đó để làm điều đó?

Dưới đây là danh sách tên các trái phiếu chính phủ cần lưu ý:

| Quốc gia | Trái phiếu chính phủ |

| Hoa Kỳ | U.S. Treasury bonds, Yankee bonds |

| Vương quốc Anh | Gilts, Bulldog bonds |

| Nhật Bản | Japanese bonds, Samurai bonds |

| Khu vực đồng Euro | Eurozone bonds, Euribors |

| Đức | Bunds |

| Thụy Sĩ | Swiss bonds |

| Canada | Canadian Bonds |

| Australia | Australian Bonds, kangaroo bonds, Matilda bonds |

| New Zealand | New Zealand bonds, Kiwi bonds |

| Tây Ban Nha | Matador bonds |

3. Yield curve là gì?

Khi đầu tư vào Forex, hiểu được các đường cong lãi suất (yield curve) sẽ giúp nhà đầu tư kiếm tiền và tránh mất nó. Về mặt kỹ thuật, đường cong lãi suất là một đường trên biểu đồ biểu thị lãi suất tại một thời điểm xác định. Lãi suất này chính là lãi suất trái phiếu chính phủ. Cũng như các trái phiếu khác, trái phiếu chính phủ cũng có thể có kỳ hạn ngắn và dài.

Bằng cách vẽ lãi suất trái phiếu trên biểu đồ, các nhà đầu tư Forex hy vọng sẽ hiểu rõ hơn về việc lãi suất trái phiếu trong tương lai sẽ đi về đâu. Sử dụng thông tin này, các nhà giao dịch Forex sau đó có thể đưa ra quyết định về cách mua và bán tiền tệ để kiếm lợi nhuận.

Đường cong lãi suất được báo cáo thường xuyên nhất và được quan tâm nhất bởi forex trader chính là lãi suất trái phiểu chính phủ Mỹ, so sánh nợ Kho bạc Mỹ 3 tháng, 2 năm và 30 năm.

Các đường cong lãi suất (yield curve) (Nguồn: Internet)

Đường cong lãi suất dùng để:

- Được sử dụng như một loại chuẩn mực cho các khoản nợ khác trên thị trường như lãi suất thế chấp và lãi suất cho vay của ngân hàng.

- Cũng được sử dụng để dự đoán sản lượng và tăng trưởng kinh tế.

Có ba loại đường cong năng suất cơ bản:

- Đầu tiên là một đường cong lãi suất bình thường, dốc lên, cho thấy trái phiếu ngắn hạn trả lãi suất (lãi suất) thấp hơn trái phiếu dài hạn. Điều này có ý nghĩa vì trái phiếu dài hạn phải là yếu tố ảnh hưởng của lạm phát và các rủi ro khác khi nắm giữ trái phiếu trong một thời gian dài.

- Thứ hai là đường cong lãi suất đảo ngược, trong đó lãi suất ngắn hạn tăng trên lãi suất dài hạn. Trong kịch bản này, thị trường dự đoán rằng nền kinh tế sẽ không tốt trong ngắn hạn. Đường cong lãi suất đảo ngược thường dự báo suy thoái trong thời gian tới.

- và cuối cùng là đường cong lãi suất phẳng, cũng là dấu hiệu cho thấy sự chuyển đổi kinh tế. Sự chuyển đổi đó dẫn đến điều gì phụ thuộc vào nhiều yếu tố. Nói chung, đường cong phẳng chỉ ra rằng lãi suất dài hạn sẽ giống hoặc rất giống với lãi suất ngắn hạn. Đối với người vay, điều này có thể tốt – đặc biệt đối với những người vay với tỷ lệ thay đổi. Đối với các nhà đầu tư, nó báo hiệu rằng không có nhiều tiền để kiếm được bằng cách mua trái phiếu dài hạn.

Đối với các đường cong lãi suất bình thường và đảo ngược, mức độ dốc cũng là dấu hiệu cho thấy thị trường đang ở đâu và báo hiệu mức độ biến động trên thị trường:

- Nếu một đường cong lãi suất bình thường có độ dốc rất lớn, cho thấy sự tăng trưởng kinh tế mạnh mẽ với biến động thấp.

- Khi đường cong lãi suất đảo ngược rất dốc, cho thấy sự suy thoái và biến động cao hơn trên thị trường.

4. Bond Spread vs thị trường ngoại hối

Bond Spread, được coi là thể hiện sự khác biệt giữa lãi suất yield trái phiếu của hai quốc gia. Khác biệt này làm phát sinh carry trade – kinh doanh chênh lệch lãi suất. Bằng cách theo dõi bond spread và kỳ vọng thay đổi lãi suất của các quốc gia, bạn sẽ có ý tưởng về chuyển động giá của các cặp tiền tệ.

Hình ảnh dưới đây minh họa cho những gì chúng tôi muốn nói, mối tương quan dương của chênh lệch trái phiếu Hoa Kỳ – Úc và cặp AUD / USD

Bond spread vs. AUD/ USD (Nguồn Internet)

Khi bond spread giữa hai nền kinh tế càng mở rộng, đồng tiền của quốc gia có lãi suất trái phiếu cao hơn sẽ tăng giá so với đồng tiền của quốc gia có lãi suất trái phiếu thấp hơn.

Bạn có thể quan sát hiện tượng này bằng cách nhìn vào biểu đồ hành động giá AUD / USD và chênh lệch trái phiếu giữa trái phiếu chính phủ 10 năm của Úc và Hoa Kỳ từ tháng 1 năm 2000 đến tháng 1 năm 2012 bên trên. Lưu ý rằng khi chênh lệch lãi suất trái phiếu tăng từ 0,50% lên 1,00% từ năm 2002 đến 2004, AUD / USD đã tăng gần 50%, tăng từ 0,55 đến 0,7000.

Điều tương tự cũng xảy ra vào năm 2007, khi chênh lệch trái phiếu tăng từ 1,00% lên 2,50%, AUD / USD tăng từ 0,7000 lên chỉ trên 0,9000.

Đó là 2.000 pips!

Khi suy thoái kinh tế năm 2008 xuất hiện và tất cả các ngân hàng trung ương lớn bắt đầu cắt giảm lãi suất, AUD / USD đã giảm từ mức 9,9000 trở xuống còn 0,7000.

Vậy chuyện gì đã xảy ra ở đây? Một yếu tố có lẽ đang diễn ra ở đây là các nhà giao dịch đang tận dụng lợi thế của giao dịch carry trade. Khi chênh lệch lãi suất trái phiếu gia tăng giữa trái phiếu Aussie và Kho bạc Hoa Kỳ, các trader bắt đầu giao dịch mua AUD / USD để tận dụng lợi thế kinh doanh chênh lệch lãi suất carry trade.

Tuy nhiên, một khi Ngân hàng Dự trữ Úc bắt đầu cắt giảm lãi suất và chênh lệch lợi tức trái phiếu bắt đầu thắt chặt, các trader đã phản ứng bằng cách tháo gỡ các vị thế mua AUD / USD của mình, vì họ không còn có lãi nhiều như trước.

Dưới đây, một ví dụ nữa:

GBPUSD vs. Bond Spread (Nguồn: Internet)

Khi chênh lệch lợi tức trái phiếu giữa trái phiếu chính phủ Anh và trái phiếu chính phủ Mỹ giảm, GBP / USD cũng suy yếu.

Kết lại

Luôn nhớ rằng, trading forex không phải là 1 đồng tiền hay 1 quốc gia riêng lẻ, mà là 1 mối tương quan giữa các đồng tiền khác nhau. Có rất nhiều yếu tố ảnh hưởng đến thị ngoại hối, trong đó bond yield là 1 trong những điểm quyết định.

Tổng hợp bởi vnrebates.io

.png)