Tình hình căng thẳng chính trị giữa Ukraine và Nga với các cáo buộc và can thiệp của Hoa Kỳ hiện nay đã liên tục đẩy giá đồng USD lên cao. Liệu đây có phải là một nước đi của Hoa Kỳ trong chính sách “đồng Đô la mạnh”?

Vậy chính sách “đồng Đô la mạnh” là gì? Các lý thuyết kinh tế nào đứung sau chính sách này? Lợi ích và tác hại của các chính sách “đồng Đô la mạnh” và “đồng Đô la yếu” ra sao? Tất cả sẽ có trong bài viết này của VnRebates.

#Kiến_thức_phục_vụ_NGHỀ_trading

1. Chính Sách ”đồng Đô la mạnh” là gì? Lịch sử áp dụng chính sách của chính phủ Mỹ

1.1. Chính sách đồng Đô la mạnh

Chính sách đồng đô la mạnh – strong dollar là chính sách kinh tế của Hoa Kỳ dựa trên việc áp dụng các chính sách làm tăng giá trị của đồng USD so với các loại tiền tệ khác. Nó được cho là một cách để thúc đẩy bởi mong muốn khuyến khích các trái chủ nước ngoài mua nhiều trái phiếu Kho bạc hơn.

Chính sách đồng Đô la mạnh là gì?

Đối với chính sách strong dollar, giá trị đồng đô la tăng làm giảm xuất khẩu và tăng nhập khẩu. Mỹ là quốc gia thâm hụt thương mại so với các quốc gia khác, hay Mỹ là quốc gia nhập khẩu ròng.

Bộ trưởng Tài chính Hoa Kỳ Robert Rubin thực hiện chính sách này vào năm 1995 nhưng chính sách này vẫn giữ lạm phát ở mức thấp, khuyến khích đầu tư nước ngoài và duy trì vai trò của đồng tiền trong hệ thống tài chính toàn cầu.

Strong dollar giúp các nhà nhập khẩu trong nước mua được nhiều ngoại tệ hơn, dẫn đến việc:

- Có lợi cho các nhà xuất khẩu nước ngoài khi hàng xuất khẩu của họ thu được nhiều hơn

- Gây thiệt hại cho các nhà xuất khẩu trong nước vì không có nhiều người mua nước ngoài

- Gây hại cho các nhà nhập khẩu nước ngoài vì họ không mua được nhiều hàng hóa hơn.

| Thuận lợi | Nhược điểm |

|---|---|

| Người tiêu dùng thấy giá sản phẩm / dịch vụ nước ngoài thấp hơn | Các công ty Mỹ khó cạnh tranh hơn ở thị trường nước ngoài |

| Giá sản phẩm / dịch vụ nước ngoài giảm giúp giữ lạm phát ở mức thấp | Các công ty Mỹ phải cạnh tranh với hàng hóa nước ngoài có giá thấp hơn |

| Người tiêu dùng Hoa Kỳ được hưởng lợi khi họ đi du lịch nước ngoài | Du khách nước ngoài thấy đắt hơn khi đến thăm Mỹ |

| Các nhà đầu tư Hoa Kỳ có thể mua cổ phiếu / trái phiếu nước ngoài với giá thấp hơn | Khó khăn hơn cho các nhà đầu tư nước ngoài cung cấp vốn cho Hoa Kỳ trong thời điểm vay nợ nhiều |

1.2. Chính sách đồng Đô la yếu

Chính sách Đồng đô la yếu – weak dollar là thuật ngữ chỉ các chính sách của chính phủ Hoa Kỳ làm cho đồng đô la Mỹ có xu hướng giảm giá trị so với các loại tiền tệ khác. Loại tiền tệ được so sánh với đô la Mỹ phổ biến nhất là Euro, nếu đồng Euro tăng giá so với đồng đô la, đồng đô la được cho là đang suy yếu tại thời điểm đó.

Chính sách đồng Đô la yếu là gì?

Về cơ bản, đồng weak dollar có nghĩa là một đồng đô la Mỹ chỉ đổi được với số lượng ngoại tệ ít hơn trước đó.

Khi đồng Đô la yếu đi, hàng nhập khẩu trở nên đắt hơn nhưng cũng có nghĩa là xuất khẩu tăng lên do giá trị đồng đô la giảm dẫn đến giá các sản phẩm xuất khẩu giảm xuống, khiến chúng hấp dẫn hơn đối với người tiêu dùng ở nước ngoài.

| Thuận lợi | Nhược điểm |

|---|---|

| Các công ty Hoa Kỳ thấy dễ dàng hơn khi bán hàng hóa ở thị trường nước ngoài | Người tiêu dùng phải đối mặt với giá cao hơn đối với các sản phẩm / dịch vụ nước ngoài |

| Các công ty Mỹ nhận thấy ít áp lực cạnh tranh hơn để giữ giá thấp | Giá các sản phẩm nước ngoài cao hơn góp phần làm tăng chi phí sinh hoạt |

| Nhiều khách du lịch nước ngoài có đủ khả năng đến thăm Hoa Kỳ | Người tiêu dùng Mỹ thấy việc đi du lịch nước ngoài tốn kém hơn |

| Thị trường vốn Hoa Kỳ trở nên hấp dẫn hơn đối với các nhà đầu tư nước ngoài | Các công ty và nhà đầu tư Hoa Kỳ khó mở rộng ra thị trường nước ngoài hơn |

2. Lịch sử chính sách đồng Đô la

1971–1973

Bất chấp thỏa thuận Bretton Woods , các quan chức Hoa Kỳ đã đình chỉ việc chuyển đổi vàng và áp dụng khoản phụ phí 10% đối với hàng nhập khẩu vào tháng 8 năm 1971. Điều này đã thúc đẩy Thỏa thuận G-10 Smithsonian , một thỏa thuận tạm thời được đàm phán vào năm 1971 giữa mười quốc gia phát triển hàng đầu. trên thế giới. Thỏa thuận này cố định đồng yên Nhật , Deutsche Mark , đồng Bảng Anh và Franc Pháp lần lượt ở mức 17%, 14% và 9%, thấp hơn mức ngang giá của thỏa thuận Bretton Woods.

Xem thêm: Hệ thống Bretton Woods là gì? Mổ xẻ nguyên nhân sự sụp đổ của hệ thống này

Sau đó vào năm 1971, các quan chức Hoa Kỳ thả nổi đồng đô la vĩnh viễn; lần giảm giá thứ hai của đồng đô la so với các đồng tiền chính và sự “thả nổi” vĩnh viễn của các đồng tiền chính của châu Âu so với đồng đô la tiếp theo vào tháng 2 năm 1973. Khi đồng đô la giảm giá, Hoa Kỳ đã không làm chậm hoặc đảo ngược đà giảm; Sự sụt giảm của đồng đô la này đã khuyến khích các quan chức châu Âu và Nhật Bản đưa ra các chính sách mở rộng.

1977–1978

Năm 1977, chính quyền Carter ủng hộ và khởi xướng “lý thuyết đầu tàu”, trong đó cho rằng các nền kinh tế lớn kéo theo những người anh em nhỏ hơn của họ. Lý thuyết của Carter đã yêu cầu các nước nhỏ hơn nhượng bộ để có lợi cho Mỹ .

Sáng kiến của Mỹ lúc đầu đã vấp phải sự kháng cự kiên quyết của Đức và Nhật. Đáp lại, các nhà chức trách Hoa Kỳ cho biết rằng họ sẽ cho phép đồng đô la giảm giá so với đồng tiền của các quốc gia bất đồng chính kiến trong trường hợp không có các kích thích kinh tế vĩ mô.

Cuối cùng, Thủ tướng Nhật Bản Takeo Fukuda đã đồng ý với yêu cầu kích thích kinh tế của Hoa Kỳ vào cuối năm 1977. Một năm sau tại Hội nghị thượng đỉnh kinh tế Bonn vào tháng 7 năm 1978, Thủ tướng Đức Helmut Schmidt đã phê chuẩn chính sách tài khóa mở rộng như một phần của gói nhượng bộ lẫn nhau.

#Thực_chiến_NGHỀ_Trading

1980–1985

Đồng đô la tăng giá 26% từ năm 1980 đến năm 1984 là kết quả của sự kết hợp giữa chính sách tiền tệ thắt chặt trong giai đoạn 1980-82 dưới thời Chủ tịch FED – Paul Volcker và chính sách tài khóa mở rộng liên quan đến chính quyền của Ronald Reagan trong giai đoạn 1982-84.

Sự kết hợp của những sự kiện này đã đẩy Lãi suất dài hạn lên cao, từ đó thu hút dòng vốn chảy vào và đồng đô la Mỹ tăng giá. Một số đối tác thương mại của Mỹ bày tỏ lo ngại về mức độ tăng giá của đồng đô la, họ ủng hộ việc can thiệp vào thị trường ngoại hối để giảm bớt những động thái như vậy.

Tuy nhiên, Bộ trưởng Tài chính Donald Regan và các quan chức chính quyền khác bác bỏ những quan điểm này, cho rằng đồng đô la mạnh là một lá phiếu tín nhiệm đối với nền kinh tế Hoa Kỳ. Tại Hội nghị thượng đỉnh Versailles của các nhà lãnh đạo G-7 năm 1982, Hoa Kỳ đồng ý với yêu cầu của các quốc gia thành viên khác cho phép một chuyên gia nghiên cứu về hiệu quả của các can thiệp ngoại hối.

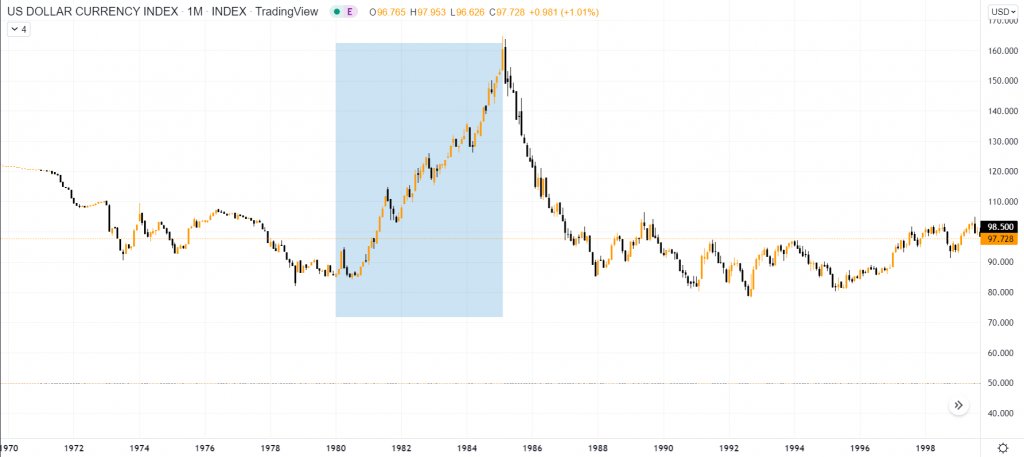

Anh em có thể thấy giai đoạn này sức mạnh của đồng USD thực sự tăng rất mạnh và đạt đỉnh kỉ lục trong suốt quá trình lịch sử của chỉ số này:

Chính sách đồng Đô la mạnh đã đẩy sức mạnh đồng USD tăng kỉ lục trong giai đoạn 1980-1985

Những năm 1990

Năm 1992, sau cuộc suy thoái với sự phục hồi chậm chạp và phản ứng chậm chạp trên thị trường lao động, chính quyền của Bill Clinton đã báo hiệu khả năng đồng yên tăng giá so với đồng đô la. Sau đó, đồng đô la giảm giá so với đồng yên, đưa đồng yên lên mức 100 so với đồng đô la vào mùa hè năm 1993.

Thế kỉ 21

Kể từ khi bắt đầu, chính sách đồng đô la mạnh thường bao gồm các tuyên bố định kỳ của các quan chức chính phủ nhấn mạnh rằng Hoa Kỳ tiếp tục theo đuổi đồng đô la mạnh. Tuy nhiên, hiện trạng không phải lúc nào cũng được tuân thủ.

Ví dụ, trong Diễn đàn Kinh tế Thế giới ở Davos, Thụy Sĩ , Bộ trưởng Tài chính Steven Mnuchin đã trích lời nói rằng “một đồng đô la yếu là tốt cho thương mại của Hoa Kỳ”, và chỉ vì câu nói đó đã khiến Chỉ số Đô la Mỹ giảm 1% sau 6 ngày.

3. Hiện tại và tương lai

Vào tháng 8 năm 1971, Tổng thống Richard Nixon, đối mặt với chi phí gia tăng từ Chiến tranh Việt Nam và nhu cầu vàng ngày càng tăng, đã đột ngột cắt đứt mối liên hệ của đồng đô la với vàng.

Chỉ qua một đêm, “cú sốc Nixon” đã gián một đòn mạnh mẽ vào hệ thống Bretton Woods – hệ thống gần 30 năm đã cố định tỷ giá hối đoái của các nền kinh tế lớn nhất thế giới. Chỉ vài ngày sau, New York Times lên án Nixon vì đã “làm hết sức mình để đánh sập” hệ thống tiền tệ quốc tế và làm tổn hại đến uy tín của đồng đô la.

Tuy nhiên, gần 50 năm sau sự sụp đổ của hệ thống Bretton Woods, đồng đô la vẫn là đồng tiền chủ đạo trên thế giới. USD được sử dụng trong 85% tất cả các giao dịch ngoại hối. Gần 2/3 tổng lượng dự trữ do các ngân hàng trung ương nắm giữ là bằng đô la.

Xem thêm: Central Bank – Ngân hàng trung ương và tác động của nó đến thị trường Forex

Tình trạng này có thể tiếp tục không? Các loại tiền tệ trên thế giới đã từng xuất hiện và biến mất trước đây, và tính liên kết toàn cầu ngày nay và sự hỗn loạn địa chính trị, kết hợp với sự gián đoạn kinh tế to lớn từ đại dịch Covid-19, đặt ra những thách thức mới. Tất cả có thể sẽ được trả lời thông qua diễn biến chỉ số USD index

Diễn biến chỉ số USD index khung thời gian tháng

Anh em có thể thấy trước giai đoạn 2017 chính sách strong dollar và weak dollar được thể hiện rõ ràng với các chu kì dài – giá trị đồng USD tăng hoặc giảm theo xu hướng rõ rệt. Nhưng những năm gần đây, cụ thể là từ giai đoạn 2017 sự thay đổi của chỉ số USD index có xu hướng đi ngang trong phạm vi xác định với các chu kì tăng giảm ngắn hơn.

Điều này thể hiện sự cẩn trọng của chính phủ Hoa kỳ trong việc quyết định chính sách liên quan đến tài chính, lãi suất và sức mạnh của USD. Tình trạng này cho thấy chính phủ đang có sự linh hoạt nhưng cẩn trọng trong việc áp dụng giữa hai chính sách này.

Trong tương lai, cùng với sự mạnh lên của đồng Nhân dân Tệ đến từ Trung Quốc và tính hình địa chính trị phức tạp giữa các nước đối trọng như Nga thì các chính sách về kinh tế và giá trị của đồng USD sẽ còn phải cẩn trọng hơn nữa.

Để biết được tương lai là “strong” hay “weak” thì chính phủ Mỹ sẽ còn phải dựa vào từng diễn biến phức tạp của thế giới trong tương lai. Nhưng một điều chắc chắc rằng, Hoa Kỳ sẽ theo đuổi một chính sách linh hoạt với tình hình thế giới hiện tại.

4. Kết luận

Giữa hai chính sách đồng Strong dollar và Weak dollar đều đan xen nhau những vấn đề về mặt lợi ích và hạn chế liên quan đến nền kinh tế không chỉ của Mỹ mà còn của cả thị trường toàn cầu do sức mạnh của đồng USD.

Việc tìm hiều kỹ lưỡng các chính sách về đồng Đô la sẽ giúp anh em có thể nhìn rõ hơn về tình hình và giá trị hiện tại của USD, từ đó góp phần hỗ trợ cho các quyết định giao dịch của anh em.

VnRebates – Nơi Trading là NGHỀ

.png)