1. Giới thiệu chung về phương pháp Wyckoff:

Phương pháp Wyckoff là một trong những kỹ thuật phân tích kỹ thuật phổ biến được phát triển bởi Richard D. Wyckoff vào cuối thế kỷ 19 và đầu thế kỷ 20. Phương pháp này được sử dụng để phân tích và dự đoán xu hướng của thị trường tài chính, đặc biệt là thị trường chứng khoán.

Cho đến ngày nay Wyckoff vẫn là một trong những phương pháp phân tích kỹ thuật hiệu quả nhất.

Cốt lõi của phương pháp Wyckoff là ý tưởng về sự tương tác giữa người mua và người bán trên thị trường. Wyckoff tin rằng giá cả không phải ngẫu nhiên chuyển động mà là kết quả của sự cân bằng giữa lực cung và lực cầu. Ông quan sát rằng thị trường có xu hướng diễn ra theo chu kỳ, và các biến động giá cả thường tuân thủ các quy luật nhất định.

Phương pháp Wyckoff.

2. Nguyên tắc cơ bản của phương pháp Wyckoff

Ba quy luật cơ bản

Phương pháp Wyckoff dựa trên ba quy luật cơ bản sau đây:

Quy luật Cung – Cầu (The law of supply and demand): Khi Cầu lớn hơn Cung, giá sẽ tăng; Khi Cung lớn hơn Cầu, giá sẽ giảm. Bạn có thể nghiên cứu sự mất cân đối giữa Cung – Cầu bằng cách so sánh Giá và khối lượng. Quy tắc này rất đơn giản, nhưng để nắm bắt được một cách chính xác Cung – Cầu trên biểu đồ và hiểu được ý nghĩa thực sự của các mẫu hình thì bạn cần phải học và thực hành rất nhiều.

Quy luật Nhân – Quả (The law of cause and effect): Quy luật này giúp bạn dự đoán mức giá kỳ vọng bằng cách xác định mức độ tiềm năng của một xu hướng đang hình thành từ nền tích lũy hoặc phân phối (Tăng khỏi nền hoặc giảm khỏi nền).

Quy luật này có thể được xem là quá trình tích lũy hay phân phối ở nền giá và cách mà giá sẽ vận động sau khi kết thúc quá trình này (Tăng lên nếu là tích lũy và giảm nếu là phân phối).

Quy luật Nỗ lực – Kết quả (The law of Effort and Result): Quy luật này cung cấp một cảnh báo sớm về một sự thay đổi xu hướng có thể xảy ra trong tương lai gần. Sự phân kỳ giữa giá và khối lượng thường cho thấy sự thay đổi theo xu hướng giá.

Trong quy luật này khối lượng đại diện cho nỗ lực; sự biến động của giá đại diện cho kết quả.

Ví dụ, khi có khối lượng giao dịch tăng cao (nỗ lực lớn) nhưng biên độ giá lại hẹp sau một quá trình tăng giá mạnh và giá đóng cửa không tạo ra một mức cao mới (nỗ lực đẩy giá không có kết quả), điều này cho thấy smart money đang bán ra cổ phiểu mà họ nắm giữ, điều này có thể sẽ dẫn đến việc thay đổi xu hướng tăng trong thời gian tới.

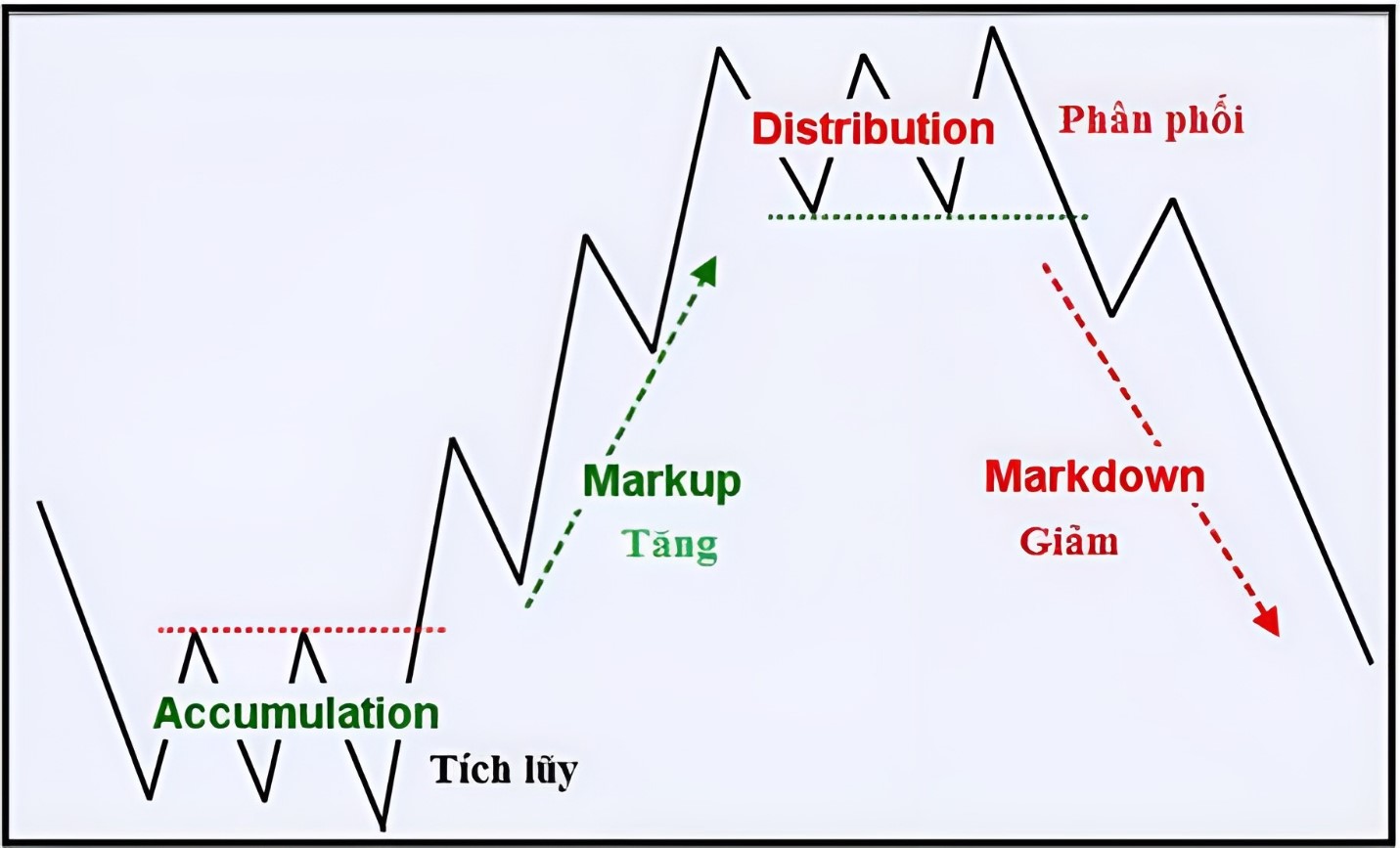

Bốn chu kỳ của thị trường

Có 4 giai đoạn của chu kỳ giá hay sự biến động giá được lặp đi lặp lại. Và sự vận động của thị trường sẽ luôn thuộc 1 trong 4 trạng thái này:

Bốn chu kỳ của thị trường- Giai đoạn tích lũy (Accumulation) là thời kỳ khi những nhà đầu tư có uy tín và “ông lớn” trên thị trường bắt đầu gom tài sản một cách thông minh và chậm rãi. Họ thực hiện quá trình này một cách khéo léo để không làm biến động giá quá nhiều. Trong giai đoạn này, thị trường thường có xu hướng đi ngang.

– Khi thị trường phá vỡ qua giai đoạn tích lũy, chúng ta bước vào giai đoạn tăng giá (Uptrend). Tại đây, sau khi đã có đủ lượng tài sản, và lực bán đã suy giảm, phe mua nhanh chóng đẩy giá cả lên cao hơn. Điều này thúc đẩy người tham gia ngoại vi vào thị trường, làm tăng cầu và đẩy giá cả lên cao hơn nữa.

Tuy nhiên, trong giai đoạn tăng giá này, không phải lúc nào giá cũng đi lên, thị trường có thể có những đợt tích lũy ngắn hoặc đợt điều chỉnh giảm, trước khi tiếp tục xu hướng tăng giá.

– Sau giai đoạn tăng giá là giai đoạn phân phối (Distribution). Ở đây, sau khi nhu cầu mua đã được đáp ứng, những nhà đầu tư với lợi nhuận cao bắt đầu bán tài sản của họ cho những người tham gia muộn bằng cách chốt lời. Trong giai đoạn này, thị trường thường đi ngang.

– Cuối cùng là giai đoạn giảm giá (Downtrend), khi “ông lớn” bắt đầu bán ra nhiều hơn, đẩy thị trường xuống dưới, thúc đẩy người tham gia khác bán ra, làm tăng cung và giảm giá.

Cả hai giai đoạn tăng giá và giảm giá đều có thể có những giai đoạn phục hồi tạm thời hoặc điều chỉnh trước khi tiếp tục xu hướng của mình.

3. Mô hình Wyckoff kinh điển

Mô hình Wyckoff mà chúng ta nghiên cứu ở phần này cũng chính là các mô hình giá trong các giai đoạn tích lũy và phân phối.

Mô hình Wyckoff giai đoạn tích lũy Accumulation:

Giai đoạn tích lũy trong phương pháp Wyckoff thường có các sự kiện bên trong các phase và dựa vào đặc điểm của các sự kiện này sẽ dẫn đến sự hình thành của các mô hình Wyckoff khác nhau. Các bạn có thể xem lại các phase và sự kiện trong bài viết sau:

Xem thêm: Mô hình Wyckoff là gì? Ứng dụng phương pháp Wyckoff hiệu quả

Mô hình Wyckoff tích lũy số 1

Mô hình Wyckoff tích lũy số 1

Đây là mô hình Wyckoff tích lũy cơ bản nhất với các Phase từ A đến E cũng như đầy đủ các sự kiện. Để giao dịch chúng ta thường tìm entry tại sự kiện LPS. LPS là đợt test cuối cùng ở gần đường hỗ trợ trước khi Break khỏi nền tích lũy và chuyển sang giai đoạn uptrend. Trong thực tế đa số LPS hầu như ở mức gần đường hỗ trợ tức là giá điều chỉnh giảm trở lại về gần đường hỗ trợ sau đó bật tăng.

Spring là tín hiệu dễ nhận ra nhất vì nó tạo ta một mức giá thấp nhất của cả giai đoạn tích lũy, Một LPS sẽ tạo ra các đáy sau cao hơn đáy trước sau đó giá tiếp tục tăng. Một LPS là bước quan trọng để xác định và giao dịch. Spring hoặc LPS ở trong phase C chính là những đặc điểm quan trọng nhất cua mô hình Wyckoff này.

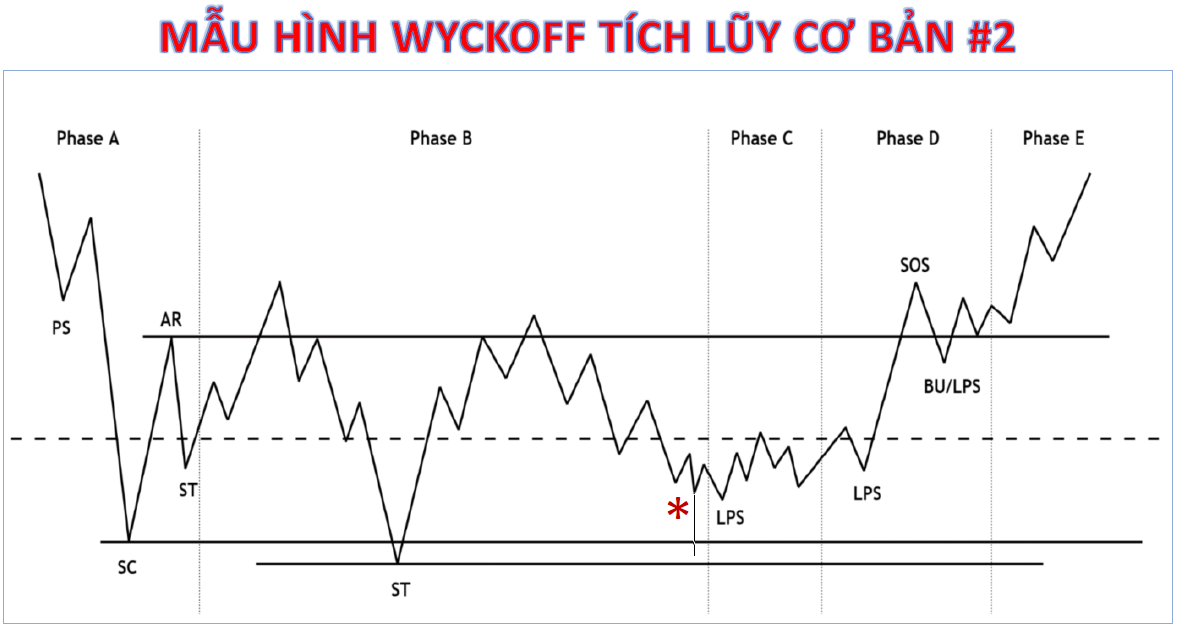

Mô hình Wyckoff tích lũy số 2

Mô hình Wyckoff tích lũy số 2

Mô hình Wyckoff tích lũy số 2 cũng có đầy đủ các phase từ A đến E, tuy nhiên điểm khác biệt duy nhất của mô hình này với dạng tích lũy số 1 chính là ở phase C. Trong phase C thiếu đi sự kiện Spring hay Shakeout, điều này chứng tỏ Smart money đã gom đủ hàng và không cần thiết để đặt thêm các Bear Trap nhằm thu hút phe Sell.

Điểm mua lý tưởng nhất của mô hình Wyckoff này ở điểm LPS đầu tiên, đặc điểm nhận diện của LPS này chính là khối lượng thấp và giá nằm gần với đường hỗ trợ. Đôi khi Spring cũng diễn ra trong mô hình này nhưng Spring không phá vỡ đường hỗ trợ mà chỉ tạo một nến rút chân.

Mô hình Wyckoff tích lũy số 3

Mô hình Wyckoff tích lũy số 3

Mô hình này cũng đầy đủ các phase từ A đến E. Điểm khác biệt đầu tiên của mô hình này chính là thời gian tích lũy của phase B rất ngắn và điểm LPS nằm gần đường hỗ trợ chứ không phải gần đường kháng cự như các mô hình tích lũy khác.

Hãy cùng inside phase A: thông thường sự kiện AR sẽ tạo ra đỉnh cao nhất cho TR và SC sẽ tạo ra đáy thấp nhất của TR, sự kiện ST sau đó chỉ đóng vai trò test đáy SC. Tuy nhiên trong mô hình tích lũy số 3 này ST tạo ra đáy rất sâu và trở thành điểm thấp nhất của TR. ST trong phase A cho thấy giá sẽ tiếp tục giảm.

Điểm đặc thứ 3 trong mô hình Wyckoff này chính là phase B và C sẽ tiếp tục diễn ra các sự kiện ST với đỉnh, đáy mới thấp hơn đỉnh/đáy cũ, các đỉnh này sẽ tạo thành một đường trendline . Cho đến khi phase C kết thúc khi đáy thấp nhất đóng vai trò là Spring không thể bị phá vỡ. Trendline bị phá vỡ cũng là lúc BUYER vào cuộc.

Mô hình Wyckoff tích lũy số 4

Mô hình Wyckoff tích lũy số 4

Mô hình Wyckoff tích lũy số 4 được đặc trưng bởi các điểm sau:

– Phase A của mô hình không có sự xuất hiện của sự kiện PS mà cao trào bán SC là sự kiện xuất hiện đầu tiên. SC lúc này cũng không phải là vùng giá thấp nhất.

– Phase B của mô hình sẽ xuất hiện một giai đoạn tích lũy nhỏ, có nghĩa là tích lũy bên trong tích lũy. Đây là giai đoạn săn stophunt của Smartmoney, giá sẽ không tăng mà cũng chẳng giảm, biên độ cực hẹp. Giai đoạn này thường được gọi là Local Accumulation, thường xuất hiện sau sự kiện SOW, đây cũng là một điểm đặc trưng của mô hình Wyckoff này.

Chính vì sự xuất hiện của SOW dẫn đến những sự nhầm lẫn toàn bộ quá trình này là giai đoạn tái phân phối ReDistribution.

– Phase C sẽ bắt đầu sau khi sự kiện JAC diễn ra phá vỡ giai đoạn Local Accumulation. Phase C của mô hình này cũng không có sự xuất hiện của Spring vì đơn giản toàn bộ cung đã bị hấp thụ ở giai đoạn Local Accumulation mất rồi.

Chúng ta có thể entry ngay tại phase C này sau sự kiện LPS/BU.

Mô hình Wyckoff tích lũy số 5

Mô hình Wyckoff tích lũy số 5

Mô hình tích lũy số 5 cũng bao gồm các phase từ A đến E tuy nhiên mô hình có một số khác biệt sau:

– Đầu tiên là phase B, trong phase B của mô hình Wyckoff số 5 không có sự kiện ST để kiểm tra lực cung của phe bán, thay vào đó sau khi sự SC diễn ra đánh dấu sự kết thúc của phase A là giai đoạn AR, AR sẽ chiếm phần lớn thời gian đầu của phase B. AR thông thường chỉ diễn ra trong một vài cây nến nhưng trong trường hợp này sự kiện AR lại diễn ra theo mô hình Liquidity.

– Sau khi sự kiện AR kết thúc là ST, và ST chỉ diễn ra duy nhất một lần không giống như các mô hình tích lũy khác, ST thường diễn ra rất nhiều lần để kiểm tra lực cung. ST nếu thành công sẽ không phá đáy SC mà hình thành giai đoạn gom hàng – supply absorption, mục đích chính của giai đoạn này là rút toàn bộ thanh khoản khỏi thị trường nhằm chuẩn bị cho giai đoạn tăng giá.

Supply Absorption diễn ra ở phase C chứ không phải phase B như trong mô hình Wyckoff số 4. SA thay thế cho Spring chính là điểm khác biệt lớn nhất của mô hình này. Và chúng ta sẽ cân nhắc vào lệnh khi Supply Absorption kết thúc hoặc có thể chờ đợi LPS trong phase D.

Mô hình Wyckoff tích lũy số 6

Mô hình Wyckoff tích lũy số 6

Mô hình tích lũy số 6 có những nét tương đồng với mô hình số 5 tuy nhiên nó cũng có những đặc điểm riêng. Điểm nhấn đáng kể nhất chính là trong phase C sự kiện Supply Absorption diễn ra kèm thêm một nhịp Spring vượt qua đáy SC. Trong khi ở mô hình số 5 sự kiện này hầu như chỉ diễn ra trong Trading Range.

Smartmoney trong mô hình số 6 dường như cảm thấy chưa đủ độ “phê” với Supply Absorption, họ tiến hành bồi thêm một nhịp Shakeout để triệt tiêu mầm mống nổi loạn từ đội Sell. Giống như mô hình số 5 chúng ta có thể cân nhắc vào lệnh khi sự kiện JAC diễn ra. JAC diễn ra ở phase C cũng là điểm đặc biệt của mô hình này.

Mô hình Wyckoff tích lũy số 7

Mô hình Wyckoff tích lũy số 7

Các bạn có thể mô hình Wyckoff tích lũy này có gì đặc biệt không? Đúng rồi đó! Chính là dạng V-shape của mô hình. Dạng mẫu hình này sẽ thường xuyên xuất hiện ở các vùng Demand zone đóng vai trò Major trong một xu hướng. Đây cũng được xem là mô hình Breaker Block trong phương pháp SMC.

Xem thêm: Breaker Block là gì?

Mô hình này cũng bao gồm các phase từ A đến E, tuy nhiên khác với các mô hình tích lũy đã nghiên cứu trước, mô hình này không tạo thành một Trading Range, chỉ có SC là mức giá thấp nhất xuất hiện trong mô hình này.

Trong các phase B,C,D thay vì tiến hành kiểm tra lực cung qua các sự kiện ST, Spring, Supply Arbsorption, Local accumulation mô hình này chỉ xuất hiện các sự kiện LPS mà thôi. Để giao dịch với mô hình này chúng ta cần sự xác nhận ở phase D, khi mức giá cao nhất trong Phase D phá vỡ đỉnh tạo ra SC. Sẽ là rất mạo hiểm nếu chúng ta entry tại các LPS trong các phase B,C vì mọi thứ không rõ ràng.

Còn bây giờ hãy tìm hiểu 4 mô hình Wyckoff trong giai đoạn phân phối nhé.

Mô hình Wyckoff giai đoạn phân phối Distribution

Mô hình Wyckoff phân phối số 1

Mô hình Wyckoff phân phối số 1

Đây là mô hình phân phối cơ bản nhất của phương pháp Wyckoff với đầy đủ các phase từ A đến E kèm theo đó là các sự kiện của giai đoạn phân phối PSY, BCLX, AR, ST, UT, UTAD, LPSY… và điểm entry của chúng ta chính là tại phase D với các điểm LPSY đầu tiên.

LPSY đại diện cho sự cạn kiệt Cung và đây có thể là đợt phân phối cuối cùng của Smart money trước khi bắt đầu xu hướng downtrend thực sự. LPSY không còn động lực để quay trở lại vùng kháng cự trên mỗi khi bị điều chỉnh lại. LPSY là những điểm để bán cuối cùng.

Đây là điểm giá cao nhất cuối cùng mà smart money sẽ bán ra tất cả “hàng” còn lại cho công chúng khiến cho giá không thể phục hồi trở lại. Giá sẽ không thể hồi phục lại mức này, đây là thời điểm quá trình phân phối gần như đã hoàn thành. Có thể sẽ xuất hiện nhiều điểm LPSY và các điểm sau thường thấp hơn các điểm trước.

Mô hình Wyckoff phân phối số 2

Mô hình Wyckoff phân phối số 2

Trong mô hình phân phối này không có sự xuất hiện của sự kiện UTAD mà giá chỉ dừng lại ở LPSY, điều đó có nghĩa sau khi test cầu trong phase B smart money đã không còn cảm nhận được sự tăng giá của thị trường.

Đợt hồi phục không đạt được mức giá cao mới và được đánh dấu là LPSY. Sự hồi phục của LPSY thường có biên độ giá hẹp và khối lượng thấp, đây là dấu hiệu cho thấy không có cầu. Mỗi đợt hồi phục sau đó tạo nên các đỉnh sau thấp hơn đỉnh trước được gọi là LPSY và sau mỗi đợt phục hồi này giá tiếp tục giảm.

Entry của chúng ta sẽ được thiết lập sau khi LPSY được hình thành, thường thì biên độ giá sẽ hẹp và momentum thấp.

Mô hình Wyckoff phân phối số 3

Mô hình Wyckoff phân phối dạng 3

Mô hình Wyckoff phân phối số 3 cũng có các phase từ A đến E nhưng nó có một số sự khác biệt so với 2 mô hình trước đó:

– Hãy cùng nghiên cứu phase A, nơi sự kiện BCLX tạo ra đỉnh cao nhất của TR trước khi AR xảy ra. Phase A kết thúc với ST đầu tiên đồng thời nếu tinh ý một chút các bạn sẽ nhận ra mô hình Quasimodo đã được hình thành. Một trong những mô hình đảo chiều kinh điển.

– Phase B bắt đầu với tín hiệu SOW trước khi thị trường đi ngang với biên độ hay còn gọi là Distribution Major Low. Điểm đặc biệt của phase B trong mô hình số 3 chính là sự vắng bóng của sự UT. Đây là một dạng bẫy tăng giá. Khi giá Break khỏi đường kháng cự sẽ làm nhiều nhà đầu tư phấn khích và nghĩ rằng giá sẽ tiếp tục giai đoạn uptrend trước đó.

– Phase C tiếp diễn phase B nhưng diễn ra nhanh chóng trước khi giá break the ice và downtrend bắt đầu. Do đó khi giá hình thành mô hình này các bạn nơi timing sẵn điểm entry cho mình khi phase C bắt đầu. Điểm vào lệnh LPSY thường sẽ trùng với kháng cự của giai đoạn phân phối bên trong phase B.

Mô hình Wyckoff phân phối số 4

Mô hình Wyckoff phân phối số 4

Hành động giá tăng nước rút và kiệt sức ở giai đoạn cuối cùng được gọi là Hypodermic trong phương pháp của Wyckoff. Ở giai đoạn cuối của thị trường tăng giá, thị trường được duy trì hoặc hồi sinh

bởi một loại các thông tin tích cực làm phấn khích nhà đầu tư, khiến cho giá tăng rất nhanh kèm khối lượng lớn, điều này chỉ làm cho giá suy yếu rất nhanh.

Các hypodermic có thể giữ cho xu hướng tăng duy trì thêm một khoảng thời gian trước khi kết thúc. Tin tốt, bình luận của các nhà phân tích, kết quả kinh doanh tốt….tạo ra tâm lý hưng phấn của đám đông. Khi những tin tốt giảm đi thì sự hưng phấn không còn sẽ làm cho các nhà đầu tư hoảng loạn và giá nhanh chóng giảm rất nhanh.

Mục đích của smart money rất dễ phát hiện. Kết quả là giá nhanh chóng tạo đỉnh ở UTAD sau đó giảm xen kẽ các đợt hồi phục yếu ớt và cuối cùng là sụp đổ. Khi cá tin tốt được sử dụng lặp đi lặp lại thì không còn tác dụng như lúc đầu và giá chính thức đi vào downtrend.

Mô hình phân phối này diễn ra với thời gian rất nhanh nên mấu chốt của mô hình này nằm ở yếu tố thời gian. Hãy chú ý nếu muốn tìm một điểm entry trong phase D và E vì 2 phase này sẽ hợp thành một. LPSY cũng thường rất yếu ớt không rõ ràng.

Kết luận

Trên đây là 11 mô hình Wyckoff phổ biến nhưng đã bị lãng quên. Hy vọng rằng sau khi đọc xong bài viết này kết hợp với bài viết khác trong serie về Wyckoff này các bạn sẽ có cho một tư duy giao dịch hoàn toàn mới mẻ. Hiện nay trên VnRebates cũng đã có các khóa học về phương pháp Wyckoff từ cơ bản đến nâng cao, nếu có bất kỳ thắc mắc nào đừng ngại contact với VnRebates nhé!

.png)